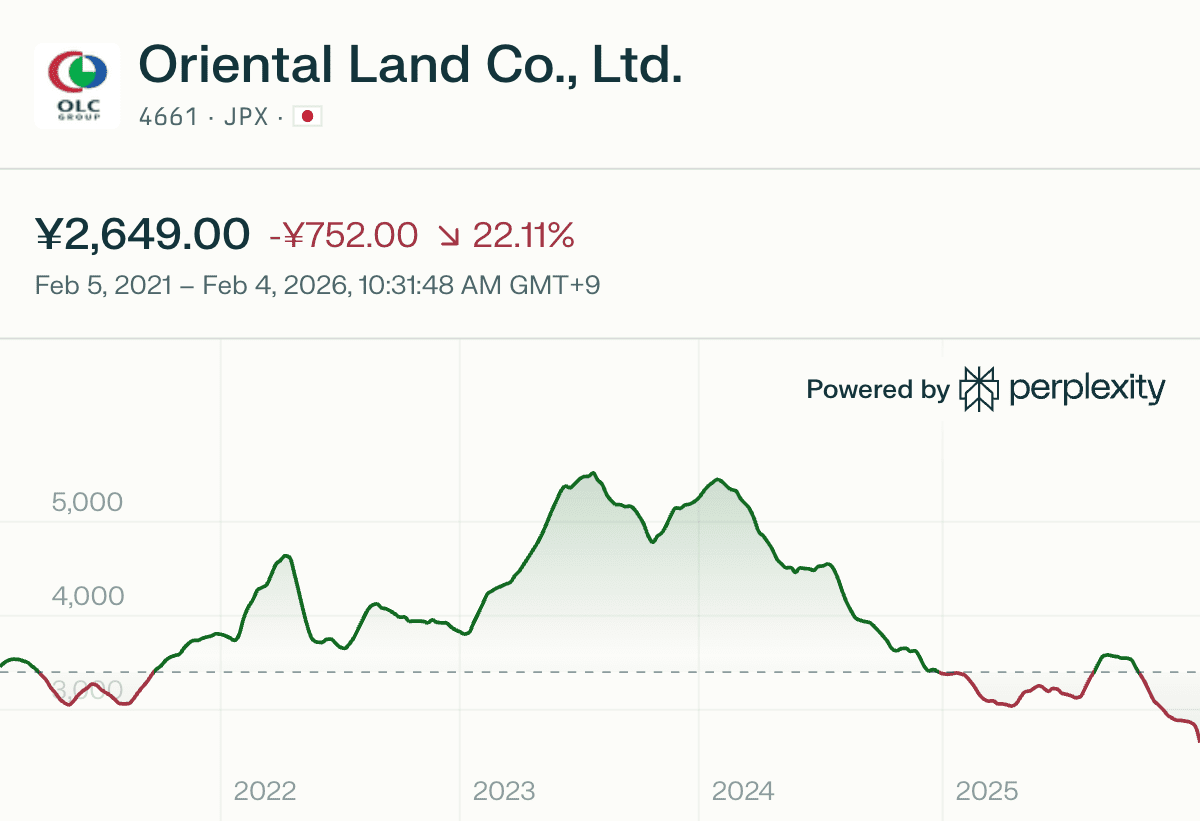

前段时间我写了一篇关于 东方乐园(オリエンタルランド)的分析文章,当时主要是因为看到了他们的株主优待政策,持有 100 股满 3 年就能每年获得一张迪士尼门票,这对长期持有者来说是个不错的福利。不过最近一个多月,这只股票的走势让我重新审视了自己的投资判断。从 1 月底的高点 3725 日元,到现在的 2648 日元,短短几天时间就跌去了将近 29%。这样的跌幅在日本市场并不常见,特别是对于东方乐园这样的优质公司来说。

说实话,一开始看到股价跌破 2700 日元的时候,我心里也有些犹豫。毕竟之前持有的时候股价还在 2900 日元附近震荡,现在突然跌了这么多,难免会想是不是基本面出了什么问题。但仔细研究了第三季度的财报之后,我反而觉得这次下跌可能提供了一个更好的买入机会。虽然业绩增速确实放缓了,但公司依然在盈利,而且估值已经从之前的高位回落到了相对合理的区间。

股价为什么会跌这么多

要理解这次股价的大幅调整,我觉得需要从两个层面来看。第一个层面是市场情绪的变化,第二个层面是机构投资者的重新定价。

先说市场情绪。1 月 30 日那天,日系大手证券把东方乐园的目标价从 3200 日元下调到了 2900 日元,虽然维持了中立评级,但这个动作本身就释放了一个信号——之前的估值可能太高了。更狠的是美系大手证券,直接把目标价砍到了 2420 日元,并且维持了弱气评级,也就是建议卖出。这两个消息一出来,市场上的投资者开始恐慌性抛售,特别是那些追高买入的散户,看到机构都在下调目标价,自然就想着赶紧止损离场。

从技术面来看,股价在 2900 日元附近形成了一个重要的支撑位,但这次跌破之后,很多技术派的投资者也选择了离场,这进一步加剧了下跌的速度。我记得在 1 月上旬的时候,股价还在 2900 日元附近震荡,当时觉得这个位置应该比较稳固,但没想到只用了不到一个月就跌到了 2648 日元。

再说机构投资者的重新定价。之前东方乐园的市盈率高达 45 倍,这在日本市场确实算是比较高的估值了,即便是和同行业的环球影城(USJ)相比,也有接近 80% 的估值溢价。但现在市盈率降到了 32.5 倍,虽然相比行业平均的 25 倍还是有 30% 的溢价,但至少估值泡沫已经挤掉了不少。机构投资者看到第三季度财报之后,发现营收增速只有 5%,营业利润增速只有 4.8%,这和之前动辄两位数的增长相比,确实是放慢了很多。所以他们觉得之前给的估值太乐观了,需要重新调整预期。

财报数据到底说明了什么

我仔细看了第三季度的财报,说实话,数据确实不如之前那么亮眼,但也没有想象中那么糟糕。从 4 月到 12 月这 9 个月的累计数据来看,营业收入达到了 5302 亿日元,同比增长 5%。营业利润 1414 亿日元,增长 4.8%。归属母公司的纯利润 995 亿日元,增长 4%。这几个数字看起来增速都不高,但要知道,2025 年第三季度的基数已经很高了,当时的同比增速是 15%。现在能维持 4-5% 的增长,其实已经算是不错的表现了。

让我比较在意的是公司对全年业绩的指引。之前预计营业利润是 1720 亿日元,现在下调到了 1600 亿日元,降幅有 7%。归母纯利润从 1240 亿日元下调到了 1133 亿日元,降幅接近 9%。这个调整幅度确实不小,说明公司对下半年的利润表现比较谨慎。但有意思的是,营收的指引反而小幅上调了,从 6790 亿日元提高到了 6933 亿日元。这说明什么呢?说明问题不是出在收入端,而是出在成本端。

我花了点时间研究了一下成本结构的变化,发现主要有两个因素在推高成本。第一个是人工成本。日本这几年劳动力短缺的问题越来越严重,特别是旅游服务业,招人非常困难。东方乐园不得不提高时薪来吸引员工,同比涨了 3-5%。而且新员工的培训成本也在上升,因为新人比例变高了,需要更多的时间和资源去培训。第二个是能源成本。日元贬值导致进口能源价格上涨,而主题公园又是个能耗大户,这部分成本的上升也很明显。

除了成本压力,我觉得还有一个因素值得关注,就是消费者的消费意愿。国内游客的增长只有 2-3%,重复访问率也在放缓。虽然国际游客在逐渐恢复,但目前也只占到总游客的 30% 左右,而且中国游客还没有恢复到疫情前的水平。这些因素综合起来,导致客单价下降了约 2%,利润率自然也就受到了挤压。

估值真的合理了吗

说完财报,我们来算算账,看看现在的股价是不是真的合理。我用了 DCF 模型(贴现现金流)来估算内在价值,假设加权平均资本成本(WACC)是 6.5%,永续增长率是 3%,基于修正后的业绩来计算自由现金流。结果显示,内在价值区间大概在 2900-3200 日元之间,这和日系证券的目标价是一致的。现在股价 2648 日元,已经接近这个区间的下限了。

从市盈率的角度来看,基于修正后的纯利润 1133 亿日元和总股本 1.7 亿股,现在的市盈率是 32.5 倍。相比 1 月高点时的 45 倍,下降了 28%。这个估值水平在日本市场算是中等偏上,比环球影城的 28 倍高一些,但考虑到东方乐园的品牌价值和护城河,我觉得 16% 的溢价是可以接受的。毕竟迪士尼的 IP 价值和主题公园的运营能力,不是随便一个竞争对手能够复制的。

市净率 4 倍,PEG 比率 8.2,股息率 0.52%。这几个指标综合来看,估值确实比之前合理多了。特别是股息率这块,虽然只有 0.52%,但配当性向只有 18.6%,远低于任天堂的 50% 和 Konami 的 30%。这意味着公司还有很大的提升空间,未来如果把配当性向提高到 25-30%,股息率可以达到 0.7-0.85% 左右,加上株主优待的价值,综合回报率能达到 3.5-4%,这对长期持有者来说还是挺有吸引力的。

为什么我觉得现在是个机会

说了这么多,你可能会问,既然业绩在放缓,成本在上升,为什么我还觉得现在是个机会呢?这里面其实有几个关键的逻辑。

第一个逻辑是估值回归。之前 45 倍的市盈率确实太高了,市场给出这么高的估值,是因为对未来增长有很高的期待。但现在增速放缓了,估值也相应调整下来,这是市场的正常反应。问题是,现在的估值是不是过度反映了悲观预期?我觉得是的。公司依然在盈利,依然在增长,只是增速没有之前那么快。但股价却跌了 29%,这意味着市场已经 price in 了很多负面因素。从边际风险的角度来看,现在继续下跌的空间已经不大了。

第二个逻辑是业务催化剂。3 月份 Fantasy Springs 新园区就要正式开业了,这个园区包含了冰雪奇缘、魔发奇缘、小飞侠三大主题区域,预计能拉动第四季度利润回升 10-15%。这是一个很明确的催化剂,而且是在短期内就能看到效果的。如果新园区的运营数据好于预期,市场情绪很可能会迅速扭转。

第三个逻辑是长期价值。东方乐园作为日本主题公园的龙头,品牌护城河非常深厚。迪士尼的 IP 价值是无可替代的,这种竞争优势在未来很长一段时间内都不会改变。而且公司还有很多潜在的利润改善空间,比如商品和酒店板块的利润率目前只有 35%,而竞品平均能达到 45%。如果能通过精细化运营把利润率提升上去,对整体业绩的贡献会非常显著。

第四个逻辑是株主优待的价值。这个可能很多人会忽略,但对我来说这是一个重要的加分项。持有 100 股满 3 年,每年能拿到一张迪士尼门票,价值约 1 万日元。按照现在的股价,100 股大概是 26.48 万日元,优待的年化回报率约 3.8%。加上 0.52% 的股息率,综合回报能达到 4.3% 左右。这对于长期投资者来说,是一个很实在的收益来源。

怎么做投资决策

基于上面的分析,我把投资评级从持有调整为增持,目标价区间设定在 2900-3200 日元。下限 2900 日元对应的市盈率约 34 倍,这是一个相对保守的估值基准。上限 3200 日元对应的市盈率约 37 倍,这是考虑了新园区贡献后的中性估值。

具体的操作策略,我是这么想的。短期来看,在 2600-2750 日元这个区间可以开始建仓,现在的价格 2648 日元已经进入了这个范围。我会分批买入,每次控制在总仓位的 1-2% 左右,避免一次性投入太多。目标是反弹到 3000 日元,潜在收益大概在 13-16%。如果 Fantasy Springs 开业后的数据好于预期,这个目标应该是可以实现的。

中期来看,关键时点是 4 月下旬的 3 月期决算发布。如果纯利润能确认在 1133 亿日元以上,没有进一步下修,那我会考虑加仓到目标价 3200 日元。这个阶段主要观察三个指标:新园区的实际客流量、国际游客的恢复情况、成本控制的成效。如果这三个方面都有改善,那中期的投资逻辑就更加稳固了。

长期来看,如果公司能把配当性向提升到 25-30%,我觉得目标价可以上调到 3500 日元。这需要公司在保持业绩增长的同时,对股东更加友好。从目前 18.6% 的配当性向来看,提升空间是存在的,关键看管理层的意愿。长期持有的理由很简单:日本主题公园龙头地位稳固,品牌护城河深厚,株主优待政策吸引长期资金。这三点足以支撑长期投资的逻辑。

当然,投资肯定是有风险的,我也设置了相应的风险控制措施。止损位设在 2400 日元,这是一个关键的技术支撑位。如果跌破这个位置,说明基本面可能进一步恶化,或者市场情绪已经坏到了极点,这时候就要果断离场。仓位管理方面,我建议配置比例不要超过组合的 5%,毕竟旅游板块的周期性还是比较强的,分散持有可以降低整体风险。

需要关注的风险

说完机会,也得说说风险。我觉得主要有三个方面的风险需要密切关注。

第一个是宏观经济风险。日本制造业 PMI 已经跌到了 47,进入了收缩区间。消费者信心指数也比较疲软,实际工资增长停滞。这些宏观指标都在说明一个问题:日本经济的复苏动力不足。如果经济继续恶化,消费者的消费意愿会进一步下降,这对东方乐园的客流和客单价都会造成负面影响。

第二个是市场情绪风险。机构目标价的下调已经引发了一轮抛售,如果后续还有更多机构跟进下调,很可能会形成 " 熊踩踏 " 的局面。技术面上,如果跌破 2400 日元这个关键支撑位,可能会引发更大规模的止损盘涌出,加速股价下跌。投资者信心现在还是比较脆弱的,任何负面消息都可能引发新一轮的恐慌。

第三个是业绩不确定性。2 月份是中国的新年假期,如果国际游客没有像预期那样反弹,第一季度的增速可能会跌到 2% 以下。而且如果 3 月期决算的时候利润指引再次下修,那市场的反应可能会更加激烈。这些都是需要动态观察的风险点。

相关 ETF

如果你想通过多元化的方式参与该板块的投资,或者寻找 4661 的替代方案,可以参考以下的 ETF:

| ETF 代码 / 名称 | 投资特点 | 与 4661 的关联 |

|---|---|---|

| NEXT FUNDS 消费相关指数 ETF (1627.T) | 追踪野村消费相关指数,涵盖零售、服务等板块。 | Oriental Land 是其重要持仓之一,适合看好日本内需消费的投资者。 |

| iShares MSCI Japan ETF (EWJ) | 全球最大的日股 ETF。 | 4661 作为核心蓝筹股,在 EWJ 中占有稳定权数。 |

| NF 日经 225 ETF (1321.T) | 追踪日经 225 指数。 | Oriental Land 是指数成分股,适合希望捕捉日股大盘整体上涨的投资者。 |

直接持有 4661,收益上限更高,但受单一公司经营风险影响较大,可以通过分散投资来降低风险。

最后

写到这里,基本上把我对东方乐园的最新看法都梳理清楚了。从高点跌去近 30% 之后,我反而觉得看到了一个更合理的买入机会。虽然业绩增速在放缓,成本压力在上升, 但公司的基本面依然稳健,品牌价值和护城河依然深厚。现在的估值已经挤掉了很多泡沫,接近合理区间的下限,边际风险在下降。

我决定把评级从持有调整为增持,目标价区间 2900-3200 日元。建仓区间在 2600-2750 日元,止损位 2400 日元,配置比例不超过组合的 5%。短期看 Fantasy Springs 开业的催化剂,中期看 3 月期决算的业绩确认,长期看配当政策的优化和业务的持续改善。

当然,这只是我个人的投资思考,不构成任何投资建议。每个人的风险偏好和投资目标都不一样,需要根据自己的实际情况来做决策。但我觉得,投资最重要的是保持独立思考,不要被市场情绪左右。当别人恐惧的时候,或许正是我们应该贪婪的时候。

具体的观察指标我也列了个清单。近期重点关注 Fantasy Springs 开业后的客流数据、2 月中国新年假期的国际游客表现、3 月决算预告。中期关注 2026 年 3 月期完整财报、2027 年 3 月期业绩指引、配当政策调整的可能性。长期关注主题公园行业的竞争格局、日本旅游市场的复苏进程、公司新园区的开发计划。这些都是影响投资逻辑的关键变量,值得持续跟踪。

股市有风险,投资需谨慎。